リスクに見合ったリターンを獲得できているか?それを教えてくれるのがシャープ・レシオ

シャープ・レシオ(Sharpe Ratio)はファンドや投資商品の投資成績を評価するのに一般的に使われている指標です。

単純な投資のリターンではなく、シャープ・レシオが使われるのは、リスクを考慮した上で投資の収益性を評価できるからです。

ちなみにシャープ・レシオは1966年にWilliam Sharpeによって考案されています。

William Sharpeといえばバリュエーションで使われるCAPM(Capital Asset Pricing Model)を考案したということでも有名です。

CAPMによりWilliam Sharpeはノーベル賞を受賞しており、これらのこともSharpe Ratioのcredibilityに貢献していると言えます。

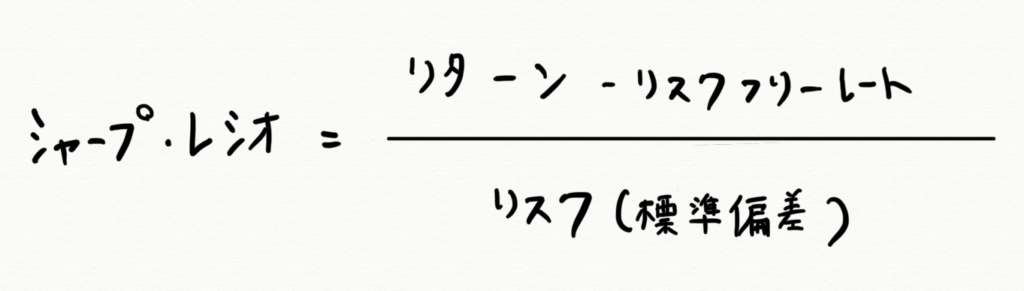

さて、シャープ・レシオの計算式を見ればどのようにリスクが考慮されるかがわかります:

シャープ・レシオはリスクに対するリターンの割合で計算されるため、取ったリスクに対するリターンを表していると理解できます。

1 リターンを上げる

2 リスクを下げる

を行うことでシャープ・レシオを上げることができます。

リターンを上げてもその分リスクが上がってしまうとシャープ・レシオを上げることはできません。

では数式に登場する各要素を分解してシャープ・レシオに対する理解を深めていきましょう。

投資の収益性、リターンとリスクフリーレートについて

投資の収益性を評価する上で基本になるのがそのリターンです。

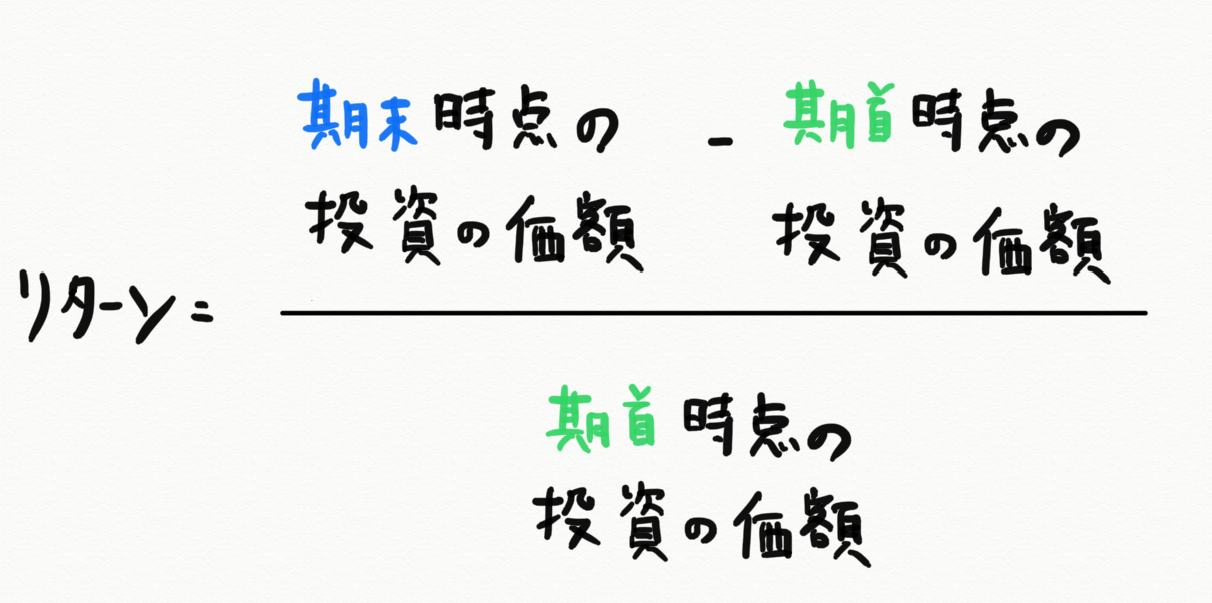

ある期間の投資のリターンはシンプルに次の計算式で計算できます。

例えば期末時点で時価が110の投資商品があり、その投資商品の機首時点の時価が100だった場合、その投資商品のその期間のリターンは 10% = (110-100)/100 となります。

シャープ・レシオの数式の分子に登場するもう一つの要素はリスクフリーレートです。

リスクフリー(無リスク)な資産は存在しないという議論もできますが、シャープ・レシオを計算する上では米国資産の場合、安全性と流動性が高いT-Bill (Treasury Bills)の利率が一般的に使われます。

ここではリスクフリーレートを仮に1%とします。

リターンからリスクフリーレートを引いた値を”超過リターン”と呼びます。

さて、上記で計算した10%のリターンが良かったのか、悪かったのか、それだけでは判断できません。

他の投資商品が同じ期間において15%のリターンを出していた場合、10%のリターンは相対的にみて悪かったということになるからです。

したがって、投資商品の収益性を評価をするときは適切な対象物(ベンチマーク)と比較することが大事になります。

では、比較すべきベンチマークが見つかったとして、単純にリターンだけを比べてそれぞれの投資商品の優劣を評価できるでしょうか?

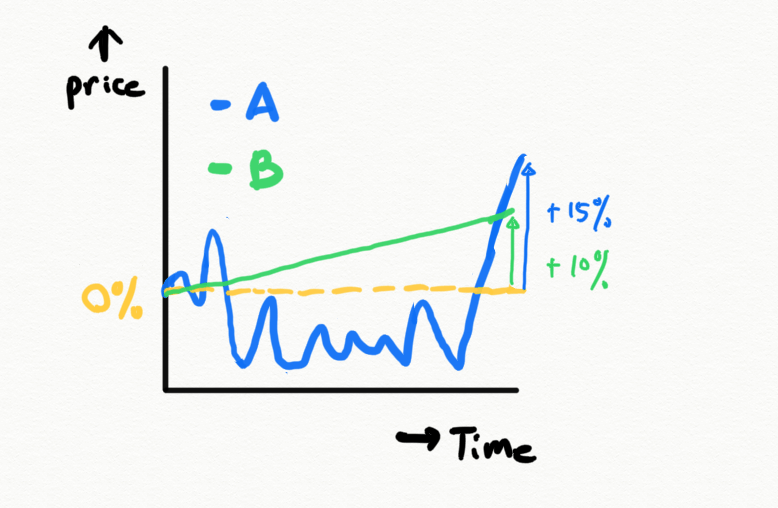

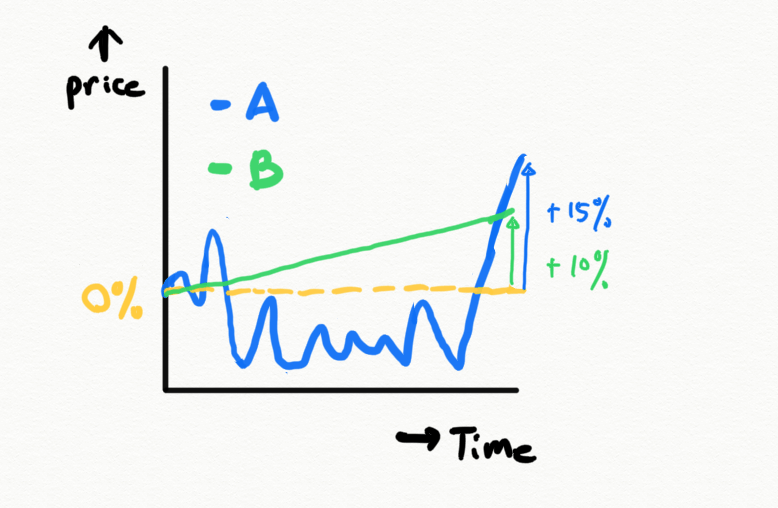

例えばある期間においてリターンが15%の投資商品Aとリターンが10%の投資商品Bがあったとします。

どちらの投資商品が優れていますか?

投資商品Aのほうがリターンが高いので投資商品Aの方が一見優れているように見えます。

正解は”これだけの情報では正確に判断できない”です。

投資商品Aと投資商品Bの同じ期間における値動きが以下のようなものだったとします。

リターンだけを見ると魅力的に思えた投資商品Aに対する印象も変わったのではないでしょうか?

値動きを見ると投資商品Aは大きく変動しており、投資商品Bは比較的安定しているのが直感的にわかります。

このリターンの変動性をファイナンスではリスクと呼んだりします。

投資のリスクについて

ファイナンスではリターンの変動性をリスクと呼んだりすることは前述しました。

ボラティリティとも言ったりします。

シャープ・レシオを計算する上ではリスクをリターンの標準偏差とします。

上記の事例に戻り、投資商品Aのリスクは20%、投資商品Bのリスクは5%だったとします。

これは投資商品Aのリターンの標準偏差が20%、投資商品Bのリターンの標準偏差が5%ということなので投資商品Aの方がリターンの振り幅が大きい、すなわちリスクが高いということを意味します。

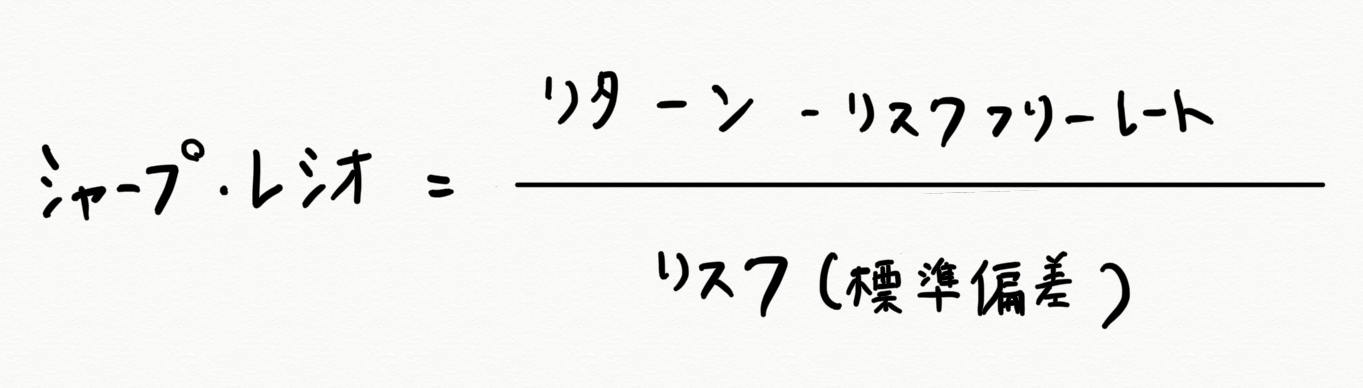

では、それぞれの要素を組み立てて、投資商品Aと投資商品Bのシャープ・レシオを計算し、どちらの方がリスクに見合ったリターンを獲得できたか評価してみましょう。

シャープ・レシオの計算

投資商品Aと投資商品Bのシャープ・レシオを計算するために必要な要素は下記のとおりです:

| 投資商品A | 投資商品B | |

| リターン | 15% | 10% |

| リスクフリーレート | 1% | 1% |

| リスク | 20% | 5% |

これらの要素をシャープ・レシオの数式に当てはめると、以下のとおりとなります:

投資商品AのSharpe Ratio = (15 – 1) / 20 = 0.7

投資商品BのSharpe Ratio = (10 – 1) / 5 = 1.8

投資商品Bの方が高いシャープ・レシオということになり、リスクに見合ったリターンが投資商品Aよりも高かったということが言えます。

この結果は値動きのチャートを見たときの印象と整合しているのではないでしょうか?

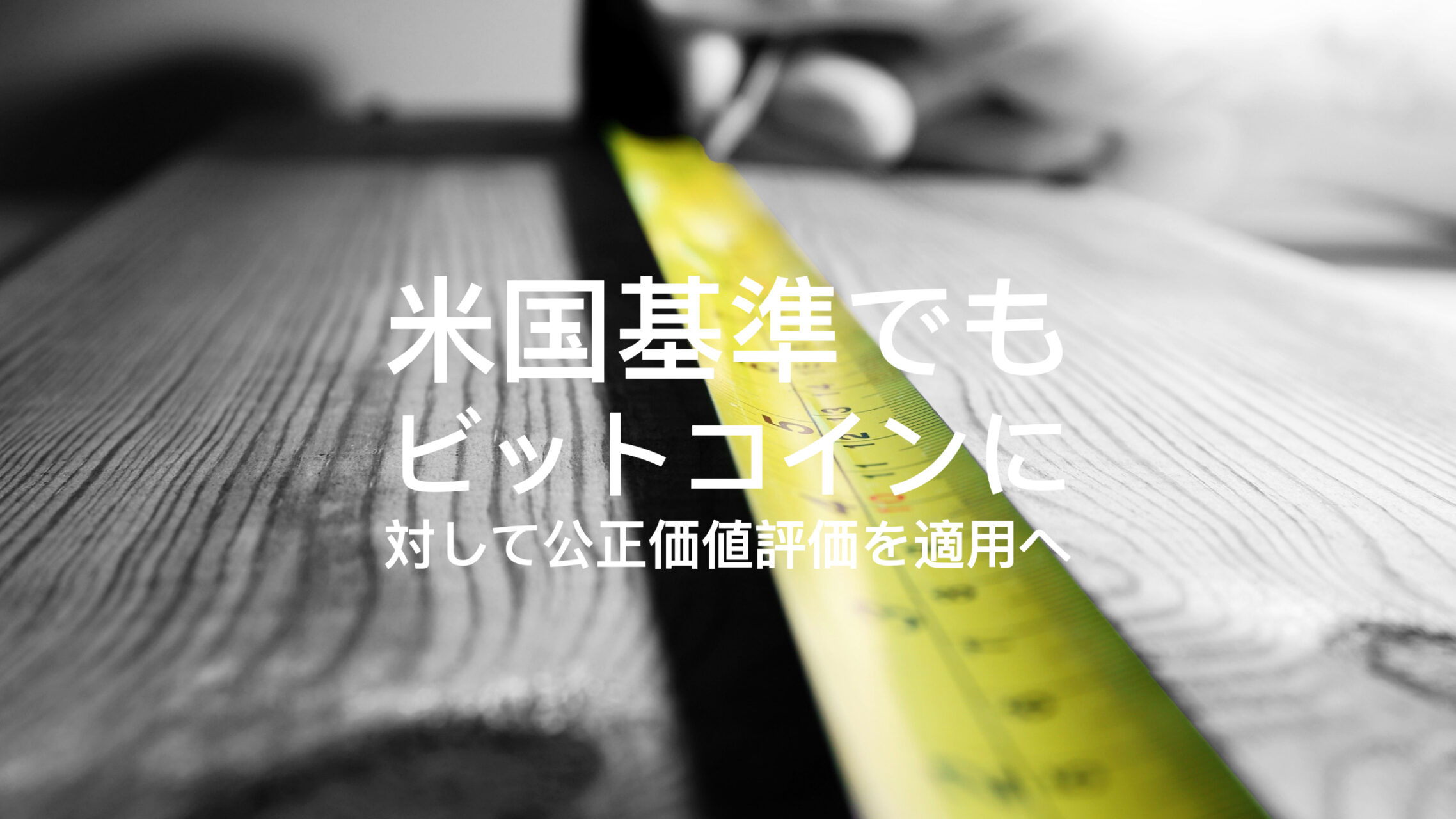

ビットコインのシャープ・レシオを計算してみる

ビットコインはこの10年で最もリターンの高いアセットクラスと言われています。

一方で値動きが激しく、リスクの高い資産というふうにも言われます。

今までのシャープ・レシオの話から大事なのはリスクに見合ったリターンかどうかということが言えます。

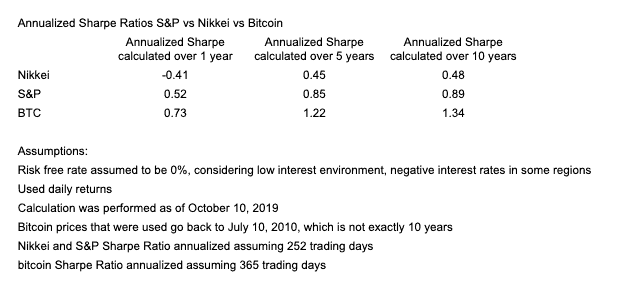

では、ビットコインのシャープ・レシオを日経平均と米国株(S&P500)のシャープ・レシオと比較してみましょう。

ビットコインは10年前に誕生しているので10年、5年、1年分の価格情報を使って日経、S&P、BTC、それぞれのシャープ・レシオを計算してみました。

すると、すべての期間においてビットコインのシャープ・レシオが優勢という結果になりました。

この結果だけを見るとその高いリスクを考慮したとしてもビットコインのリターンは高かったと言えます。

なお、シャープ・レシオはあくまでも投資商品の過去のパフォーマンスを評価するものであり、将来の収益性に対する有益な情報は提供してくれないという点には注意する必要があります。

また、ものごとは平均に収斂するという性質があるため、極端に高いパフォーマンスが続いた後は注意が必要です。

いろんなクリプトのシャープ・レシオを計算してみる

今まで見てきたとおり、シャープ・レシオはリターンを評価するときにリスクの要素も考慮できる便利な指標です。

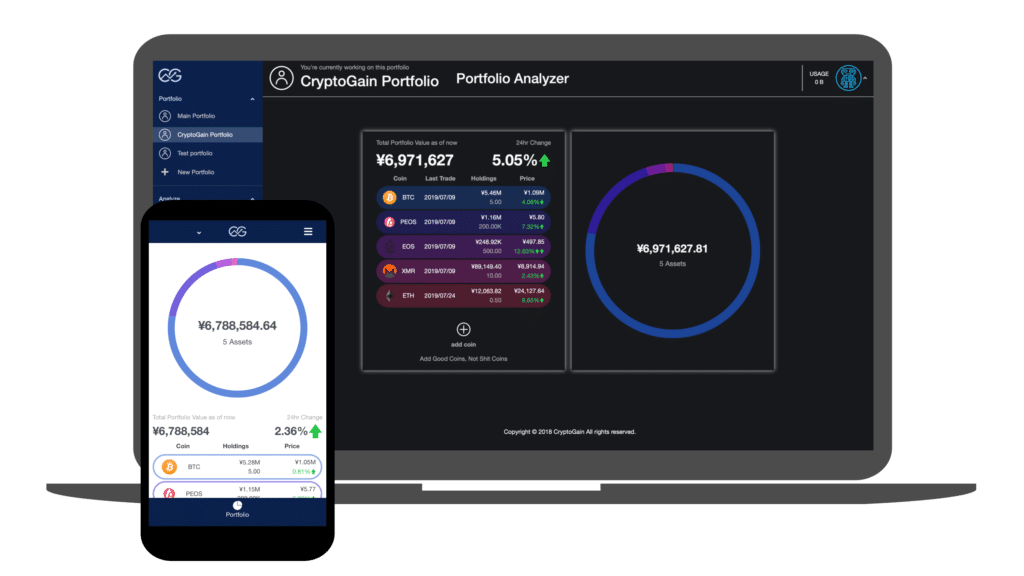

クリプトの面白い点の一つとして、自分のポートフォリオを簡単に作ることができる、という点が挙げられます。

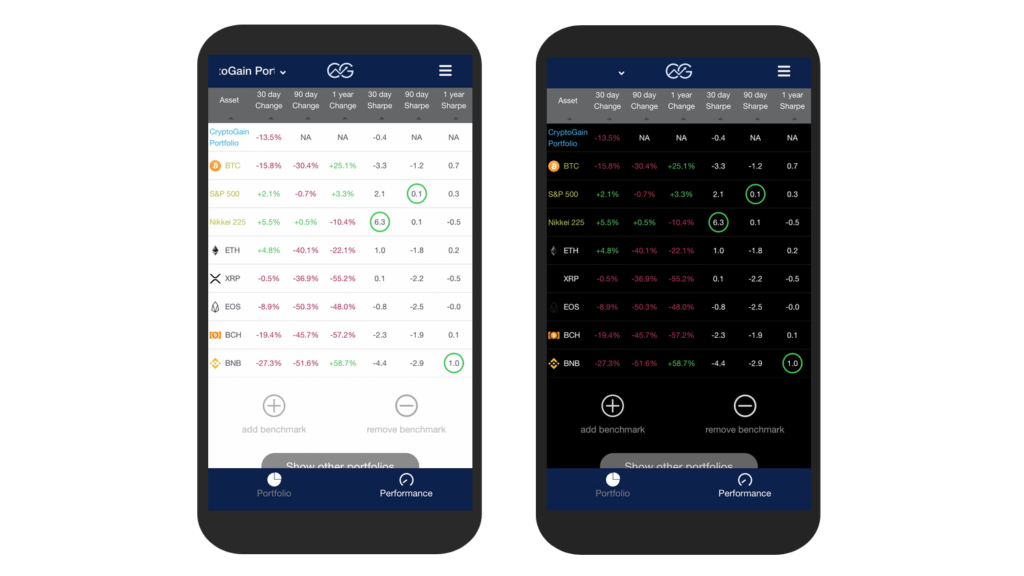

まるでファンドマネージャーのように自分のポートフォリオのシャープ・レシオを計算して、ベンチマークと比較できたら面白いと思い、CryptoGain(クリプトゲイン)に”Performance Analyzer”という機能を実装しました。

Performance Analyzerを使えば、登録したポートフォリオのリターンだけでなく、シャープ・レシオも計算できます。

デフォルトのベンチマークとして日経平均、S&P500(米国株)、そしてもちろんビットコインを設定しました。

これらのベンチマーク以外にも好きなクリプトをベンチマークとして追加できます!