技術の進化、マクロ経済の不確実性、そして会計基準

上場会社が資産保全のために保有する現預金の一部をビットコインに変える。

数年前までは想像の世界だった話が現実のものになりつつあります。

大きなニュースがこの数カ月間に2つありました。

先陣を切ったMicroStrategy

まず、Nasdaqに上場しているMicroStrategy Inc. (MSTR) が2020年8月11日に21,454 BTCを取得原価2.5億ドル(約250億円)で取得したことを発表しました。

Michael Saylor CEO はビットコイン取得の理由を以下のように説明しています:

“MicroStrategyは資本配分戦略を決定するために数ヶ月間熟考を重ねました。このタイミングでビットコインへの投資を決定したのは、経済やビジネスの状況に影響を与えるマクロ要因が重なったこともあり、当社のコーポレート・トレジャリー・プログラムに長期的なリスクを生み出していると考えたことが一つの要因です。これらのマクロ要因には、COVID-19に端を発した経済・公衆衛生危機、世界各国で導入されている量的緩和を含む前例のない政府の金融刺激策、世界的な政治・経済の不確実性などが含まれています。これらの要因が重なることで、法定通貨をはじめとする多くの従来型資産の長期的な実質価値の下落に大きな影響を及ぼす可能性があると考えています。”

また、投資対象としてのビットコインのポテンシャルを下記のように表現しています:

MicroStrategyは、投資対象となる様々な資産クラスを検討する中で、ビットコインの特性を観察し、インフレに対する合理的なヘッジになるだけでなく、他の投資よりも高いリターンを得ることができる可能性があると考えるようになりました。

MicroStrategyはさらに2020年9月14日に16,796 BTC を取得原価1.75億ドル(約175億円)で追加取得したことを発表しました。

MicroStrategyはその結果、38,250 BTC(取得原価4.25億ドル、約425億円)をその貸借対照表(BS)に計上することになりました。

MicroStrategyの時価総額は2020年10月12日時点で16.16億ドルなのでビットコインの保有高はそれの26%に相当します。

また、2020年6月30日時点の10Q(四半期報告)によると、同社の現金及び現金同等物残高が5.3億ドルなのでその大部分をビットコインの取得に当てたことが推測されます。

MicroStrategyに続くSquare

Nasdaq上場会社のMicroStrategyが多額のビットコインを取得したニュースは大きな衝撃を生みました。

しかも単なるレアケースでは終わりませんでした。

2020年10月7日にはNYSE上場会社のSquare, Inc. が4,709 BTCを取得原価0.5億ドル(約50億円)で取得したことを発表しました。

SquareといえばTwitter創業者のJack Dorseyが創業、CEOを務めるFinTechのリーディングカンパニーです。

Squareは数年前からビットコインの浸透・発展に寄与する取り組みを行っており、同社が提供するアプリCash Appには簡単にビットコインを取得できる機能が搭載されています。

また、Jack Dorsey(@jack)のTwitterプロフィールには #bitcoin としか書かれていないのも有名な話です。

取得したビットコインの数はMicroStrategyに及びませんが、圧倒的な知名度を誇るSquareがその貸借対照表にビットコインを計上した意義は大きいといえます。

Square はビットコイン取得の理由を以下のように説明しています:

クリプトカレンシーの急速な進化とマクロ経済と通貨体制の観点からの前例のない不確実性を考えると、今が当社の主に米ドル建てのバランスシートを分散し、ビットコインへの有意義な投資を行うための適切な時期であると考えています。私たちは、ビットコインを世界規模で経済活動の恩恵を受けるための手段として捉えており、世界中の個人が世界的な通貨システムに参加し、自らの経済的な将来を保護するための手段であると考えています。この投資は、私たちのミッションをさらに推進するための重要なステップです。

米国の上場会社がビットコインを取得する理由

MicroStrategyとSquareに共通するのは両者ともビットコイン取得に踏み切った理由にマクロ経済と米国ドルや日本円に代表される法定通貨システムが抱える不確実性を上げている点です。

世界各国で導入されている量的緩和を含む前例のない政府の経済刺激策が法定通貨の価値の毀損につながることは容易に想像がつきます。

法定通貨の価値の毀損から会社の資産を防衛する手段としてビットコインを選択した理由としてはそのセキュリティの高さや一番長く存在するクリプトカレンシーであることによるネットワーク効果、非中央集権的で分散した性質などに加え、将来的にも 21,000,000 BTCしか生成されないというビットコインの希少性も考慮されました。

MicroStrategyやSquareのように資産保全の手段としてビットコインをBSに計上する企業は米国では今後少しずつ増えていくと考えます。

一方で日本ではそれほど増えないのではないかと思っています。

理由は会計基準の違いです。

クリプト会計基準、日米の大きな違い

日本では2018年3月に「資金決済法における仮想通貨の会計処理等に関する当面の取扱い」がASBJ(企業会計基準委員会)からリリースされており、日本の会社はこれは参考にクリプトに関する会計処理を行います。

アメリカでは2019年の12月に米国公認会計士協会(AICPA)が “Accounting for and Auditing of Digital Assets(デジタルアセットの会計と監査)”と題されたガイダンスをリリースしています(2020年10月に項目追加)。

この指針は正式な会計基準ではないものの、AICPAがリリースしているということで米国の会社はこれを参考にクリプトに関する会計処理を行います。

過去の記事でも紹介しましたが両者の大きな違いは未実現利益の取り扱いにあります。

デジタルアセット(仮想通貨、暗号通貨など)の会計指針をAICPAがリリース

日本の会計基準ではビットコインは基本的に期末に時価評価し、未実現利益は当期損益として損益計算書(PL)に計上されます。

米国の会計基準ではビットコインは基本的に非償却の無形資産として会計処理され、未実現利益は計上されません。

ビットコインのボラティリティは毎年低下しているものの、依然として価格変動の激しい資産です。

業績予測など投資家への情報提供を定期的にしなければならない上場会社にとってボラティリティの高いビットコインを保有することでPLの損益が影響を受ける状況は望ましいものとは言えません。

さらに、日本の場合は税務上もクリプトの未実現利益は益金として課税対象になります。

税務の観点からも企業はビットコインを保有しづらい状況にあります。

一方で米国の会計基準のもとでは上述のとおり、ビットコインは時価が上昇したとしても時価評価されません。

BSが膨らむこともないので資産効率を示す指標は悪化しませんし、PLが影響をうけることもありません。

会計処理の観点からは日本に比べるとビットコインを保有するハードルが低いといえます。

(参考:価格の下落局面においては米国基準のもとでも減損処理を通じて簿価の切り下げが行われます)

Squareは今後ビットコインの取得を検討している企業の参考になるように今回のビットコイン取得に関する情報をオープンソースしています。

ビットコイン取得に至った経緯や取得方法に加えて会計処理の検討に関する記載もあるので興味がある方は一読することをおすすめします。

企業によるビットコインの獲得競争 - 他社の状況

ビットコインを保有している上場会社はMicroStrategyやSquareだけではありません。

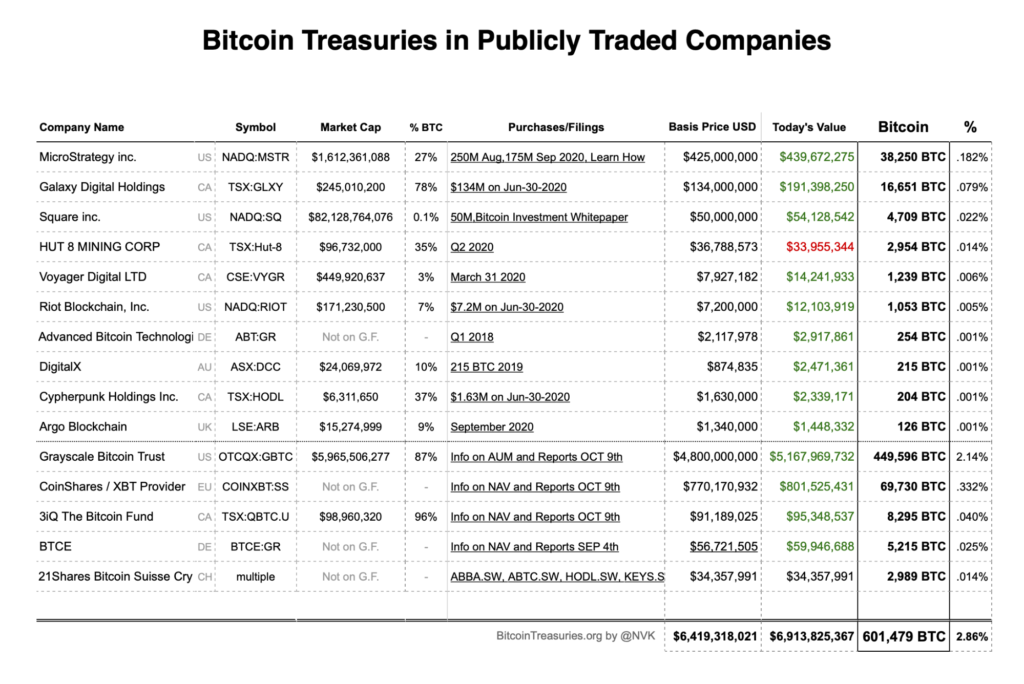

https://bitcointreasuries.org によると2020年10月13日時点でファンドなどを含めると15社が確認されています。

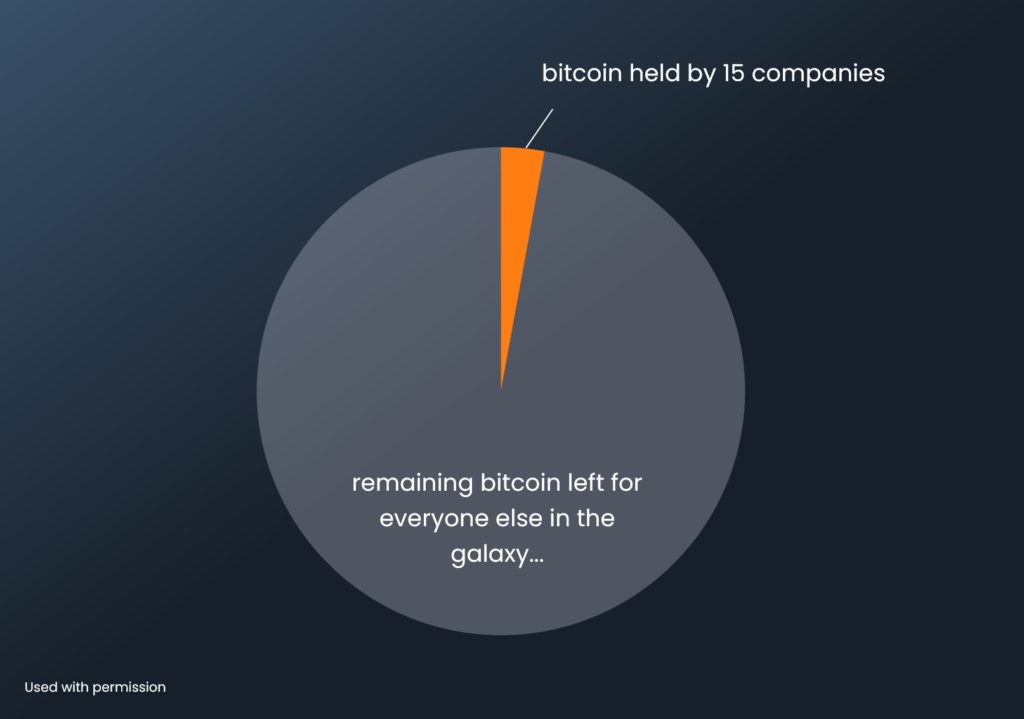

当該サイトの情報によればこの15社が保有するビットコインの合計は 601,479 BTC。

これは存在し得るビットコインの 2.86% にあたります。

この表が今後どのようになるのか、ビットコインを資産保全の手段として採用する上場会社が増えるのか、非常に興味があります。